Омское Медиасообщество

Публикации

| Главная » Статьи » Темы » Исследования, аналитика |

Медиарекламный рынок России в I кв. 2011 года. Динамика развития и основные итоги

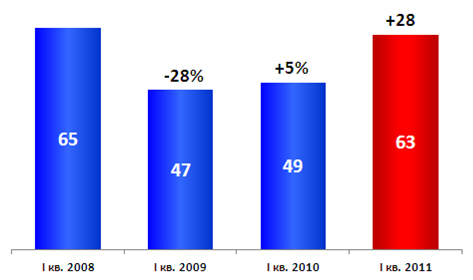

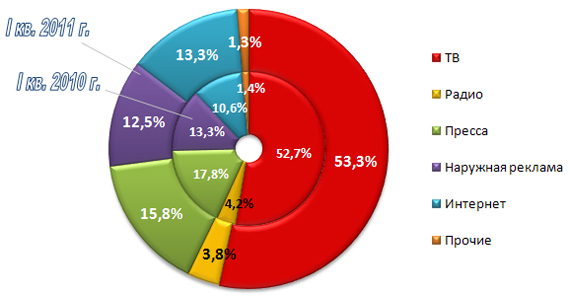

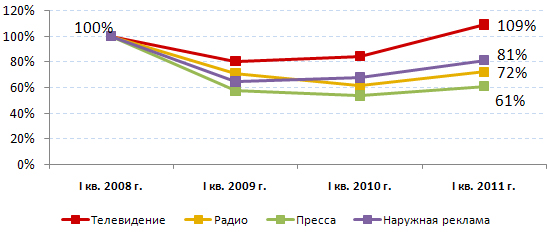

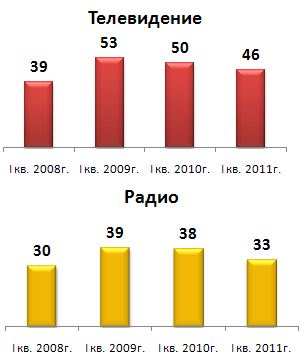

| Согласно оценке комиссии экспертов АКАР, суммарный объем рекламы в средствах ее распространения за I кв. 2011 г. составил около 63 млрд. руб., что на 28% больше, чем за аналогичный период предыдущего года Столь высокая динамика рынка объясняется, прежде всего, тем, что база сравнения – объем медиарекламного рынка в I кв. 2010 г. – увеличилась по отношению к предыдущему кризисному уровню 2009 г. лишь на 7%. Тем не менее, докризисный рубеж практически достигнут – до показателей I кв. 2008 г. не хватило лишь 3% (2 млрд. руб.). Диаграмма 1. Объемы медиарекламного рынка в I кв. 2008-2011 гг., млрд. руб. с НДС.  Источник: АКАР, АЦВИ Несколько иначе обстоит ситуация c отдельными медиасегментами. Самым динамичным сегментом по-прежнему является интернет, оба подсегмента которого (медийная и контекстная реклама) показали одинаковые 60% приросты по отношению к аналогичному периоду прошлого года. Динамика телевидения оказалась близка к среднему показателю по медиарекламному рынку, а темпы роста сегментов радио, прессы и наружной рекламы, напротив, оказались существенно ниже этого показателя. Отдельно выделим сравнительно молодой подсегмент телевидения – кабельно-спутниковое ТВ – рост которого по итогам I кв. 2011 г. оказался самым высоким.  Различная динамика сегментов медиарекламного рынка не могла не отразится на его структуре, в которой ввиду описанных выше причин возросли доли интернет-рекламы и телевидения. Диаграмма 2. Долевое распределение бюджетов медиарекламного рынка по сегментам в I кв. 2010–2011 гг., %  Источник: АКАР Отметим, что тренд сокращения доли радио, прессы и наружной рекламы в структуре долевого распределения медиарекламного рынка по сегментам имеет место уже несколько лет. Он усилился в кризисный 2009 г. в силу резкого сокращения рекламных бюджетов в этих медиа, а затем - вследствие агрессивного роста доли сегмента интернет в 2010-2011 гг. Диаграмма 3. Долевое распределение бюджетов медиарекламного рынка по сегментам в I кв. 2008– 2011 гг., %  (прим.– доля сегмента интернет в I квартале 2008 года приводится на основе оценок специалистов АЦВИ) Источник: АКАР Вместе с тем, рассматривая динамику развития отдельных сегментов российского медиарекламного рыка, нельзя оставить в стороне анализ их подсегментов: сетевого и регионального. В сегменте телевидение доля региональной рекламы продолжает постепенно сокращаться. По оценкам экспертов АЦВИ, в I кв. 2011 г. на долю региональной рекламы пришлось 19% всех телерекламных бюджетов, тогда как еще три года назад ее доля превышала 25%. Среди основных причин этого можно выделить две. Во-первых, рекламные расходы регионального сегмента в кризис пострадали значительно больше федерального, а, следовательно, на восстановление своих позиций ему необходимо больше времени. Во-вторых, в последнее время многие телеканалы перераспределяют телерекламный эфир в пользу федерального размещения, ввиду возросшего на него спроса со стороны рекламодателей. Что касается сегментов прессы и радио, то здесь ситуации совершенно другие. В прессе наблюдается относительная стабильность доли региональной рекламы по сравнению с прошлым годом. В сегменте радио, наоборот, региональная реклама, вернувшая свои докризисные позиции еще в 2010 г., продолжила рост.  Завершая анализ состояния и динамики сегментов медиарекламного рынка, вернемся к вопросу о том, смогли ли они по итогам I кв. 2011 г. преодолеть свои докризисные максимумы? Ответ на этот вопрос наглядно демонстрирует Диаграмма 4, на которой за 100% взяты рекламные бюджеты сегментов в I квартале 2008 г. Диаграмма 4. Динамика бюджетов сегментов медиарекламного рынка в I кв. 2008-2011 гг., %  Источник: АКАР Согласно приведенным данным, можно констатировать, что только телевидение смогло преодолеть свой предкризисный рубеж, все остальные сегменты значительно отстают от своих предкризисных показателей: для наружной рекламы отставание от I кв. 2008 г. составило 19%, для радио – 28%, а для прессы – 39%. Отметим, что на диаграмме 4 отсутствуют данные по сегменту интернет, поскольку в данных АКАР за I кв. 2008 г. еще не учитывался подсегмент контекстная реклама. Следовательно, сопоставление рекламным объемов сегмента с данными по I кв. 2008 г. будет некорректным. Другим важным аспектом анализа ситуации на российском медиарекламном рынке является исследование поведения рекламодателей и категорий товаров и услуг. Прежде всего, выделим две основные особенности: увеличение рекламных расходов большинством рекламодателей и сокращение доли крупных рекламодателей. Если первый тренд вполне очевиден, ввиду оживления медиарекламного рынка, то второй необходимо пояснить. За первые кварталы 2008-2011 гг. были проанализированы доли бюджетов 20 крупнейших рекламодателей в каждом из сегментов. В результате исследования было отмечено повышение доли ТОП-20 рекламодателей в кризисном 2009 г. и постепенное ее сокращение в 2010 г. в большинстве медиасегментов. В I кв. 2011 г. тренд 2010 г. усилился, однако долевые показатели ТОП-20 по-прежнему превышают свои докризисные значения. В качестве иллюстрации вышесказанного приведем изменение доли ТОП-20 рекламодателей на телевидении и радио, где выявленная особенность проявилась в большей степени. Диаграмма 5-6. Изменение доли ТОП-20 рекламодателей на телевидении и радио в I кв. 2008-2011 гг. %  (прим. – по сегменту радио приводятся данные без учета региональной рекламы) Источник: АЦВИ Анализ показал, что все крупнейшие категории, за исключением «Соков», в I кв. 2011 г. показали положительный прирост к аналогичному периоду предыдущего года. Лидирующей тройкой по-прежнему остаются категории «Продукты питания», «Медицина и фармацевтика» и «Парфюмерия и косметика». Категория «Легковые автомобили» после сокращения своих бюджетов в I кв. 2009 г. на 45% и дальнейшего падения в I кв. 2010 г. еще на 27%, в начале 2011 г. наконец-то показала положительный прирост в 70%. Бюджеты категории «Пиво» увеличились в 2,4 раза, показав самые высокие темпы роста среди 15 крупнейших категорий. Диаграмма 7. Приросты Топ-15 категорий товаров и услуг I кв. 2011 г. / I кв. 2010 г., %  Источник: АЦВИ Следует отметить, что за 2008-2010 гг. структура медиарекламного рынка России в части категорий товаров и услуг претерпела некоторые изменения. Так, крупнейшие категории - «Продукты питания» и «Медицина и фармацевтика», - значительно увеличив свое рекламное присутствие в кризис, в дальнейшем продолжили усиливать свои позиции. В результате их суммарная доля на медиарекламном рынке в I кв. 2011 г. составила 28% против 19,6% в I кв. 2008 г. Остальные категории ТОП-15 вели себя иначе: например, «Парфюмерия и косметика» и «Бытовая химия» укрепили свои позиции в I кв. 2010 г., тогда как «Легковые автомобили», «Финансовые и страховые услуги» и «Бытовая техника» заявили о себе только в I кв. 2011 г. Доля категорий «Услуги сотовой связи», «Одежда и обувь» и «Недвижимость» и в I кв. 2010 г., и в I кв. 2011 г. уменьшалась или оставалась без изменения.  Подводя итоги, выделим следующие ключевые моменты: — Медиарекламный рынок России в I кв. 2011 г., показав прирост в 28% по отношению к аналогичному периоду прошлого года, так и не достиг своего докризисного уровня. Исключение составили два сегмента – телевидение и интернет. — Более высокие темпы роста телевидения и интернета по сравнению с прочими сегментами привели к изменению долевого распределения медиарекламного рынка по сегментам. — Доля региональной рекламы уменьшается на телевидении, растет на радио и относительно стабильна в прессе. — Усилился тренд сокращения доли крупных рекламодателей по большинству медиа сегментов. — Практически все крупнейшие категории товаров и услуг показали положительную динамику, наибольший рост продемонстрировала категория «Пиво». Структура медиарекламного рынка по категориям претерпела изменения в связи с различным поведением этих категорий как в кризис, так и в период восстановления рынка. : Источник материала | |

Просмотров: 5116 | Комментарии: 1

| Теги:

| Рейтинг: 0.0/0

Похожие материалы: |

| Всего комментариев: 1 | |

|

| |